Múlt hét pénteken piaczárást követően jelentették be, hogy a PannErgy eladta a Synergon-ban levő teljes részesedését. A tranzakció időzítése furcsa, hiszen a Synergonnál a fordulat jelei látszanak, az elmúlt hónapokban több kedvező fejleményről is beszámolt a társaság. Az igazsághoz azonban az is hozzátartozik, hogy a PannErgy igazgatótanácsának elnöke korábban jelezte, hogy a társaság kizárólag a geotermiára kíván fókuszálni, így amennyiben megfelelőnek tartják a piaci körülményeket, úgy túladnak a geotermián kívül eső érdekeltségeiken. Azonban azt sem szabad elfelejteni, hogy a geotermikus projektek relative magas költséggel járnak, így valószínűleg a folyamatosan csúszó miskolci projekthez kellett a pénz.

Eladta a PannErgy a Synergon-részesedését

Pénteken a tőzsdei zárást követően érkezett a BÉT-közlemény, hogy a PannErgy és 100 százalékos leányvállalata, a PMM Zrt. megvált a Synergon-ban levő összesen mintegy 12,52 százalékos részesedésétől tőzsdén kívüli ügylet keretében. A tranzakcióra 400 forint / darab átlagáron került sor, így közel 466 millió forintra tett szert a PannErgy.

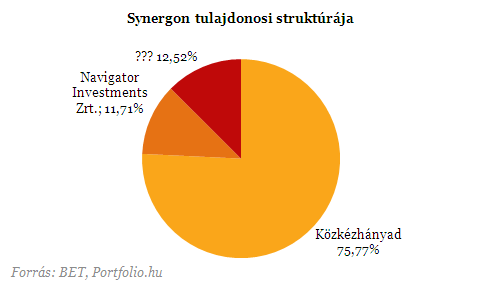

A Synergon-ban a tranzakciót követően a NAVIGATOR Investments Zrt. rendelkezik mintegy 11,71 százalékos részesedéssel, a közkézhányad pedig 75,77 százalék.

Abban, hogy ilyen gyorsan el tudta adni a részesedését a PannErgy, szerepet játszhatott, hogy sikerült vevőt találni rá, a piacon ugyanis ennyi részvényt nem könnyű értékesíteni, figyelembe véve a Synergon alacsony likviditását. A vevő kiléte egyelőre kérdéses, erről a Synergon sem adott még tájékoztatást, azonban 5% feletti tulajdonszerzés esetén hamarosan BÉT-közleménynek kell érkezni. Fontos lehet itt megjegyezni, hogy egy pénzügyi befektető pusztán a PannErgy részesedésével önmagában nem sokra menne.

Pénzügyi befektető volt a PannErgy

A PannErgy és a Cashline, mint pénzügyi befektető 2006 második felében vásárolt be a Synergonba, melyet követően a részvények meredek emelkedésbe kapcsoltak, a befektetők ugyanis bíztak abban, hogy sikerül a cég működését nyereséges pályára állítani. Az eufória azonban nem tartott sokáig, az 1 900 forint környéki árfolyamszintekről a részvények erőteljes lejtmenetbe kapcsoltak.

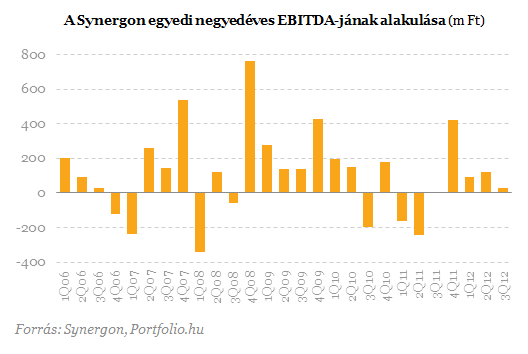

Ezt követően egy hosszan tartó lejtmenet következett, majd a fordulat az elmúlt negyedévekben kezdett csak kibontakozni a Synergon papírok piacán, ami az új vezérigazgató, Jutasi Zoltán irányítása alatt megvalósított szervezeti reorganizációval függ össze elsősorban. Ennek során a cég méretét a lecsökkent keresleti viszonyokhoz igazították, a fix költségek arányát csökkentették, a hatás pedig az elmúlt néhány gyorsjelentésben már érződött az eredményeken.

A Cashline – mely 2006-ban 25%-os részesedést szerzett a Synergonban, már korábban elkezdte részesedésének leépítését, a januári bejelentések alapján már 5%-alatt van a társaságban. Most pedig a PannErgy is lépett, mely egy lépésben megvált teljes Synergon-pakettjétől.

A részvényeket a közlemény szerint 400 forintos átlagáron értékesítette a társaság, könnyen kiszámolható azonban a 2006-os vásárlások bekerülési átlagára az éves jelentések alapján, ez részvényenként 878 forint. Vagyis ezek alapján azt lehet mondani, hogy a PannErgy veszteséggel adott túl részesedésén.

Záporoznak a pozitív hírek a Synergontól

Az értékesítés abból a szempontból mindenképp meglepő lehet, hogy a válság miatt nehéz helyzetbe kerülő IT-szektorban már kirajzolódni látszanak a fordulat jelei. A reorganizációs lépéseknek köszönhetően a Synergon is kezd talpra állni, és az elmúlt hónapokban több pozitív hírrel is szolgált:

1. A Synergon által korábban kijelölt új stratégiai irányvonallal, az outsourcinggal, az infokommunikációval, valamint az adatközponti szolgáltatásokkal összhangban a társaság decemberben jelentette be, hogy az általa “DataWorld Tranzakció”-ként elnevezett megállapodás csomag aláírásra került, amellyel a cégcsoport több gazdasági társaságban is meghatározó mértékű befolyást szerzett valamint jelentős ingatlanvagyonra tett szert.

2. Decemberben érkezett az a hír is, hogy egyik leánya, a Synergon Integrator Kft. a Gazdaságfejlesztési Operatív Program keretében 599 291 321 forint vissza nem térítendő támogatást nyert. Majd januárban szintén a Gazdaságfejlesztési Operatív Program keretében további közel 2 milliárd forint vissza nem térítendő támogatásban részesült. Az elnyert pályázati pénz felhasználása során a Synergon a meglévő és új ügyfeleinek kiszolgálására, zöldmezős adatközponti beruházást indított el, melynek kivitelezését a PannErgy végezheti. A Synergon akkor közölte, hogy a beruházás értéke elérheti a 18 millió eurót is (cca. 5 milliárd forint).

3. Az adatközponthoz szükséges forrásokat a társaság tájékoztatása szerint csak részben pályázati pénzekből tervezi finanszírozni, a fennmaradó összeget pedig banki hitelből és önerőből kívánja előteremteni. A banki forrásokkal kapcsolatban január 11-én érkezett a közlemény, mely szerint a Synergon és a Sberbank Europe AG leányvállalata a Magyarországi Volksbank Zrt. megállapodott, egy 1,54 milliárd forintra rúgó többcélú finanszírozási keretről, melyet követően a társaságnak mintegy 2,84 milliárd forint összegű többcélú hitelkeret állt rendelkezésére.

4. Január 17-én jelentették be, hogy egy másik, szintén adatközpont létesítésére vonatkozó tenderen volt befutó a Synergon, mely szerint az MVM Paksi Atomerőmű Zrt. magas biztonsági fokú adatközpontját építi ki. A beruházás értéke nettó 410 millió forint, melyet közel 6 hónap alatt – 2013. május végéig – valósít meg.

5. Februárban is kellemes hírekkel szolgált a Synergon. 5-én jelentette, be hogy leányvállalata, a Synergon Outsource Kft. költséghatékony informatikai szolgáltatások outsourcing konstrukcióban történő ellátására kötött 3 éves, 650 millió forint értékű szerződést a francia GDF Suez S.A. magyarországi vállalatával.

6. Szintén februárban tették közzé, hogy a Gazdaságfejlesztési Operatív Program keretében a zöldmezős adatközpont létrehozásához kapcsolódóan további 486 millió forint támogatást nyert a Synergon. Így az elmúlt hónapokban adatközponti beruházás megvalósítása céljából már mintegy 3 milliárd forint vissza nem térítendő támogatásban részesült.

A reorganizáció lépései már a társaság eredményén is tetten érhetőek, igaz a fentiek fényében a kedvező irányú tendencia a jövőben is folytatódhat.

Milyen áron valósult meg a tranzakció?

A Synergon máig nem publikálta a tavalyi negyedik negyedévre vonatkozó eredményeit, így az alábbi számításoknál kénytelenek voltunk feltételezésekkel élni. A 400 forintos részvényárral, valamint a legutóbbi adatok szerinti 800 millió forintos nettó hitelállománnyal számolva a Synergonra 2,9 milliárd forintos cégérték adódik (EV).

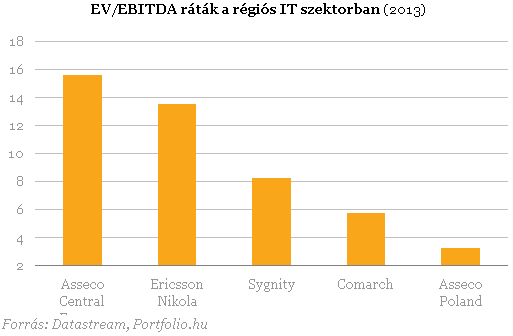

A társaság a tavalyi év első kilenc hónapjában 239 m Ft EBITDA-t termelt, az év egészére úgy számolunk, hogy az Infinity konszolidációs körből való kiesésével együtt is sikerül a korábbi évi, 241 m Ft-os EBITDA-t hozni. Ha menedzsment által a legutóbbi akvizíciók bejelentésekor adott EBITDA-növekedési várakozásokat is figyelembe vesszük, akkor 2013-ra konzervatív becslés alapján 641 m Ft EBITDA adódik. Ez alapján pedig a tranzakcióra 4,6-szoros 2013-as EV/EBITDA szorzót kapunk, ami jócskán elmarad a régiós IT cégek 8,2-szeres medián 2013-as EV/EBITDA árazásától. Vagyis ezek alapján azt mondhatjuk, hogy nyomott áron ment el a pakett (a számításokban persze vannak bizonytalanságok, a nagyságrendeket azonban ezen egyszerű kalkulációk is érzékeltethetik).

Mi állhat a háttérben?

Bár kisebb meglepetéssel szolgálhatott, hogy a PannErgy túladott a Synergon pakkon, a társaság vezérigazgatója a Portfolio.hu-nak adott nyilatkozatában már korábban is jelezte, hogy a nem energetikai portfólió (például: Synergon, ingatlanok) leépítésének lehetőségét folyamatosan mérlegelik.

Azonban nem szabad figyelmen kívül hagyni azt sem, hogy a társaság geotermikus projektjei rendkívül magas beruházási költséggel (több milliárd forint) járnak. Annak ellenére, hogy korábban a fúrások finanszírozásához a társaság a pályázati pénzek és önerő mellett a banki forrásoknak is jelentős szerepet tulajdonított, a befagyott hitelpiac miatt a korábban tervezettnél a saját erő jóval nagyobb részt képviselt. A miskolci projekt pedig folyamatosan csúszik, ami vélhetően a beruházási költségeken is nyomot hagy. Így akár az is könnyen elképzelhető, hogy a vállalatnak a miskolci beruházás befejezéséhez további forrásokra volt szüksége.

A tranzakció időzítése azonban meglepő, a Synergonnál ugyanis a fentebb említettek szerint fordulat van kibontakozóban, az eredmények javulnak, a legutóbbi akvizíciók beérése pedig az elkövetkező években éreztetheti majd igazán hatását. Vagyis a PannErgy várhatott volna még az eladással, a mostani értékesítés azt jelezheti, hogy a társaság pénzügyileg megszorult.

Emelkednek a részvények

A Synergon és a PannErgy piacán is optimista hangulatban indult a kereskedés: míg az előbbi részvények már több mint 5 százalékos pluszban forognak, addig az utóbbiak a 2 százalékos pluszt közelítik.

Az eredeti cikk itt olvasható: Portfolio.hu